Evolução do Cenário Econômico Nos EUA, após um fevereiro que trouxe dados (referentes a janeiro) que colocavam em dúvida o cenário consensual do mercado de um processo saudável de ajuste, com uma desaceleração ordenada combinada a uma queda da inflação, março nos trouxe maior confiança de que essa convergência ainda está em curso.

Destacamos os dados de payroll, que apresentaram um ritmo de criação de postos mais lento, uma revisão baixista dos últimos números e, ainda, corroborou uma dinâmica salarial bem comportada, mitigando preocupações em relação a pressões inflacionárias vindas do mercado de trabalho.

No âmbito da inflação, apesar de um core PCE (métrica preferida do Federal Reserve) ainda alto no mês, o dado apresentou uma composição que avaliamos, de maneira geral, como positiva. A despeito de uma pressão maior na parte de bens, alguns dos núcleos que acreditamos refletir bem o componente mais cíclico da inflação mostraram figura bastante benigna.

Deste modo, os membros do Fed se reuniram neste mês diante de dados liquidamente piores que os apresentados em dezembro de 2023 (última vez que divulgaram suas projeções), e, embora tenham revisado para cima suas estimativas de inflação e a distribuição de suas expectativas para a taxa de juros, não mudaram a direção mais ampla do que enxergam no cenário econômico, sinalizando ainda uma trajetória de cortes de juros.

Em síntese, o cenário apresentado pelo Fed é de um BC que vislumbra cortes, mas que não tem pressa para fazê-lo, dada a resiliência da atividade econômica e uma inflação que, apesar de cadente, ainda não passa uma mensagem inequívoca de estar em níveis compatíveis com a meta. Essa perspectiva de cortes, mas “sem pressa”, ecoada também no discurso de Powell - presidente do comitê - encontra ressalvas, por exemplo, na fala de Christopher Waller - outro membro importante - que levanta explicitamente a dúvida a respeito da necessidade de cortes à luz dos dados mais fortes.

Há momentos em que ter uma avaliação de cenário distinta dos BCs gera oportunidades de alocação relevantes, visto que o discurso do BC acaba por ancorar boa parte do mercado. Não é o caso agora. Nossa visão se assemelha bastante ao cenário descrito pelo Fed, de crescimento americano resiliente e processo desinflacionário em curso, levando a um ciclo de cortes de juros gradual, que pode ter início na reunião de junho.

Em termos de risco em torno deste cenário base, é possível vermos um início do ciclo de cortes mais tardio, mas, na magnitude, acreditamos que há um viés na direção de mais cortes. Deste modo, não enxergamos assimetria clara na curva de juros americana, com o mercado já mostrando precificação compatível com esta descrição.

Na Zona do Euro, parece haver amplo consenso no Comitê para o início do ciclo de cortes na reunião de junho, com comunicações de membros do ECB apontando para essa direção, inclusive por parte da ala mais hawkish do comitê. A maior incerteza parece residir no ritmo da queda dos juros, onde vemos a possibilidade de cortes consecutivos (25bps em cada reunião) ou cortes intercalados por pausas.

Entendemos que a definição da estratégia a ser adotada dependerá dos dados. Como temos uma avaliação benigna em relação à inflação e aos salários na região, além de um ceticismo quanto à recuperação da atividade (apesar de reconhecermos que existem alguns sinais nesta direção, que monitoramos com cuidado), acreditamos que a chance de surpresas baixistas supera a probabilidade de surpresas altistas. Desta forma, enxergamos chance maior de cortes consecutivos e continuamos observando assimetria baixista nas taxas europeias.

No Brasil, os dados econômicos divulgados criaram maior incerteza a respeito do espaço que o BC terá para cortar juros. Além de dados de atividade e de mercado de trabalho mais fortes, apontando para um PIB mais alto no ano, também vimos uma dinâmica inflacionária um pouco mais preocupante, com pressão remanescente nos serviços e salários. A sinalização do BC não deixou essas informações passarem em branco, possibilitando flexibilização do ritmo de cortes que irá adotar. Apesar de enxergarmos um juro terminal abaixo da precificação de mercado, não vemos uma assimetria atrativa para a alocação na curva brasileira neste momento.

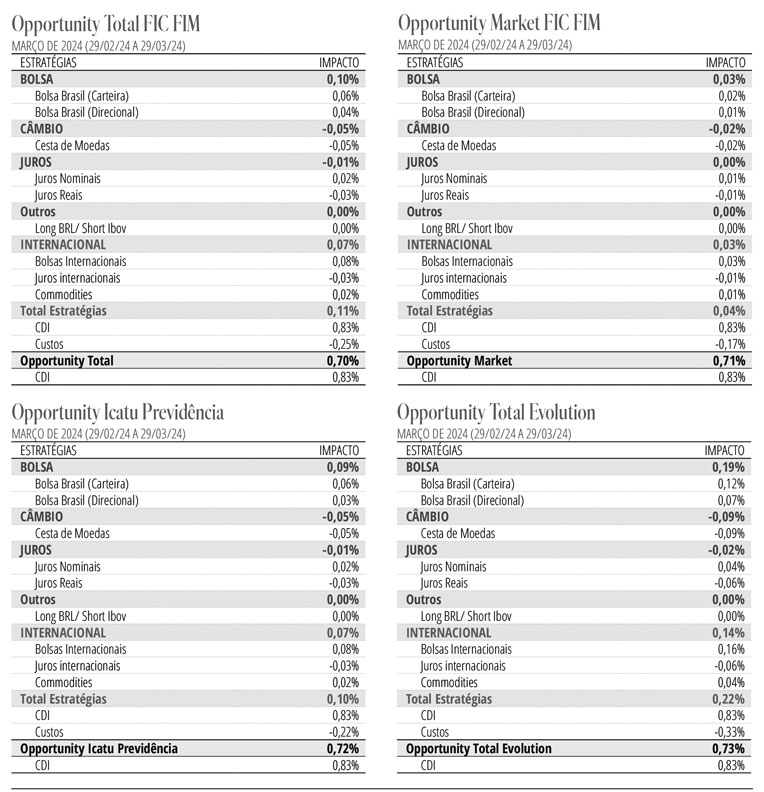

Estratégia do Fundo Visão geral: Acreditamos que o regime econômico mais amplo - com boa parte dos Bancos Centrais dando sequência ou se aproximando do início de seus ciclos de cortes de juros - ainda justifica mirar alocações aplicadas em juros. No entanto, hoje não enxergamos precificações particularmente atrativas e optamos por manter um nível de risco baixo no portfólio. Ao mesmo tempo, vemos esse cenário de inflação bem comportada, crescimento econômico resiliente e perspectiva de cortes de juros como bastante favorável a ativos de risco.

Na estratégia de juros, seguimos com pequenas posições aplicadas em regiões onde acreditamos que o processo de desaceleração da atividade e convergência inflacionária são mais construtivos. Nesse sentido, permanecemos aplicados na curva europeia.

A posição aplicada em República Tcheca foi zerada após uma postura mais cautelosa do CNB. Além disso, ao longo do mês de março, tivemos posições táticas aplicadas tanto na parte curta da curva de México quanto de Chile.

No mercado brasileiro, zeramos nossas posições aplicadas na parte curta da curva após uma sinalização mais cautelosa do BCB quanto ao ciclo de cortes, junto a divulgações piores de IPCA, em particular da inflação de serviços. Por outro lado, adicionamos posição comprada em NTN-B’s longas.

Em moedas, vemos a perspectiva de fortalecimento do dólar contra o euro, em função do diferencial de crescimento entre as duas regiões, que pode vir a gerar uma divergência também na condução de política monetária. Além disso, o cenário eleitoral americano deste ano pode acentuar um fundamento de maior suporte ao dólar. Acreditamos ser cedo para a manifestação desta tese, e aguardamos sinais mais claros que a corroborem para iniciar uma posição.

Em equities, mantemos posição comprada no índice S&P 500. A ressalva é que a visão mais construtiva, descrita anteriormente, nos parece muito consensual e o mercado já está bastante alocado, motivo pelo qual optamos por uma exposição pequena. Além disso, reduzimos a posição em bolsa brasileira. Em commodities, temos uma pequena posição vendida em gás natural americano.