Cenário Macro Atual

A piora na perspectiva de crescimento global tem sido a principal consequência da falta de uma diretriz clara na política de tarifas do governo Trump. O início de abril foi marcado por um anúncio de tarifas universais e “recíprocas”, maiores e mais amplas do que o esperado. Em seguida, houve a suspensão temporária de boa parte das medidas “recíprocas” contra os parceiros comerciais dos EUA, ao mesmo tempo em que houve um recrudescimento da postura contra a China. O mês terminou sem sinais de avanços significativos nas negociações dos EUA com a União Europeia, Reino Unido e China. Somando-se a isso a percepção crescente de que não há uma estratégia comercial bem definida pela equipe de Trump e o fracasso nas negociações para o fim do conflito na Ucrânia, o resultado foi um clima de mais atrito e menor visibilidade.

Neste contexto, o conjunto de sinais emitidos pelo Fed ao mercado parece convergir para uma ausência de pressa em agir: os dados correntes de atividade econômica e mercado de trabalho ainda estão resilientes de forma geral, e o impacto inflacionário do aumento de tarifas segue representando uma ameaça à ancoragem das expectativas de inflação. Não obstante, há um conjunto de indicadores prospectivos que sinalizam a possibilidade de um enfraquecimento relevante da economia norte-americana, o que se refletiu em uma queda da parte curta da curva de juros ao longo do mês de abril. Vale destacar que, a despeito do maior risco de recessão, a queda na parte longa da curva foi significativamente menor.

Esta resistência dos juros longos nos EUA ocorreu simultaneamente a uma fraqueza generalizada do dólar e à continuidade da alta do ouro, sugerindo risco inflacionário e alguma realocação entre “safe havens” – de fato, o euro e o yen foram destaques de alta no mês. Outros ativos, como petróleo, cobre e gás natural, tiveram quedas agudas, reforçando o cenário de desaceleração global. Estes sinais crescentes de um contexto de menor crescimento, maior inflação e mais risco, no entanto, não se refletiram nos principais mercados acionários globais, que recuperaram recentemente quase ou toda a perda ocorrida ao longo do mês.

De qualquer forma, a perspectiva de uma economia global mais fraca e uma menor visibilidade de cenário certamente se refletiram nas decisões de alguns bancos centrais em abril. Destacamos dois casos emblemáticos: (i) o ECB (queda de 25bps para 2,25%), que enfatizou em seu comunicado os impactos negativos sobre o crescimento que terão as disputas comerciais, através de queda na confiança e aperto nas condições financeiras; (ii) o banco central do Canadá (estabilidade em 2,75%), que evitou deliberadamente fornecer uma sinalização ao mercado, mostrando que a incerteza leva a cenários alternativos onde, mesmo que o crescimento seja mais baixo de forma geral, os resultados do ponto de vista de inflação são bastante distintos e, ainda, não sugerem risco de “undershooting”. Um ambiente de baixo crescimento global também afetou decisões e/ou comunicações de bancos centrais de economias emergentes, como no Chile, Colômbia e Polônia. O mês de maio será repleto de decisões de bancos centrais relevantes – com destaque para EUA, Reino Unido, Suécia, Brasil, México e África do Sul –, que certamente trarão elementos novos a este quadro de reações ao ambiente mais disruptivo de disputa comercial.

Posicionamento

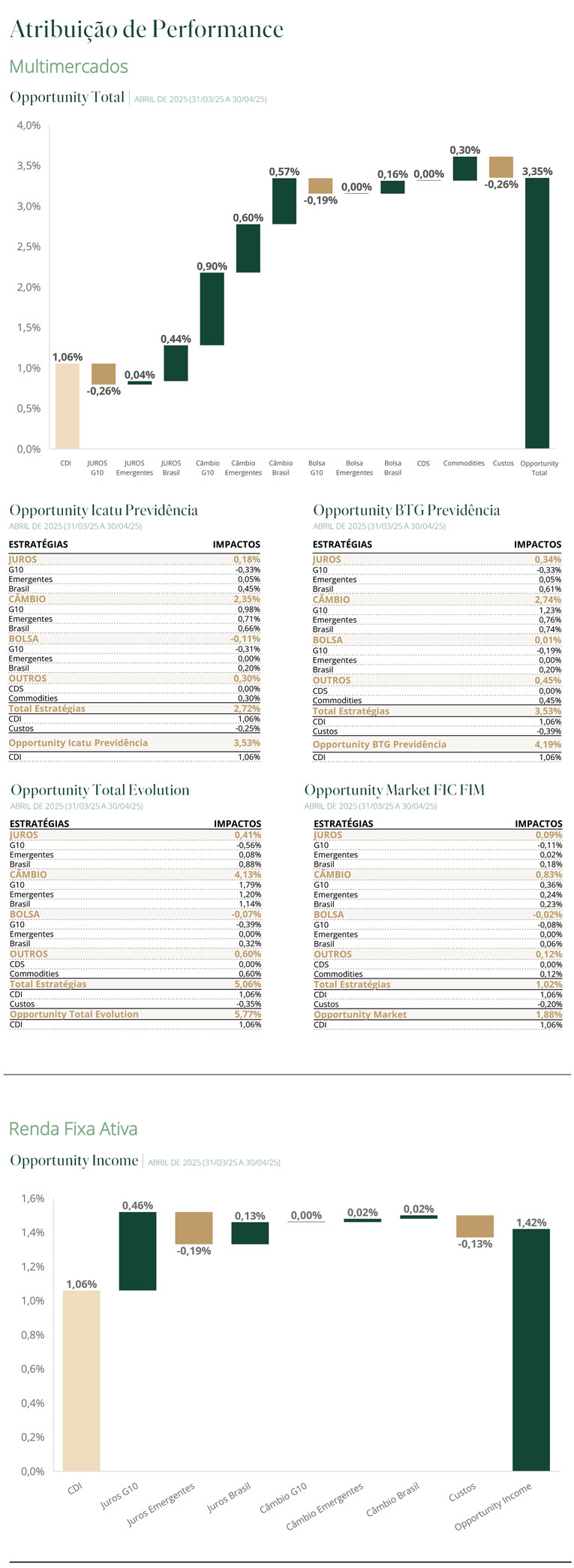

Fundos Multimercados

Opp Total FIC FIM | Opp Total Evolution FIC FIM | Opp Market FIC FIM

Opp BTG Previdência FIC FIM | Opp Icatu Previdência FIC FIM

Diante da incerteza que acompanha as políticas do governo Trump – e das reações dos diferentes governos a elas – optamos por concentrar o portfólio no tema que julgamos a consequência mais clara: a perspectiva de desaceleração do crescimento americano. Deste modo, assim como mês passado, a maior posição dos fundos é aplicada em juros americanos. Além da incerteza tarifária amplamente discutida, vemos elementos que foram importantes motores de crescimento nos últimos dois anos arrefecendo, em particular, migração e estímulo fiscal (a despeito de déficits esperados ainda elevados). No Brasil, a posição comprada em NTN-B longa foi mantida. Em moedas, temos tido risco mais baixo, mas gostamos da compra de euro, refletindo i) estímulos fiscais na região; e ii) mudança de comportamento na alocação de capital dos investidores da região, que podem optar por menor exposição fora da região ou por manter maiores hedges na moeda, dada a incerteza supracitada nos EUA. Finalmente, tivemos posições vendidas em petróleo ao longo do mês, refletindo menor coordenação da OPEC e aumento de oferta global.

Renda Fixa ativo

Opportunity Income FIC FIF RF LP RL

Mantivemos a posição aplicada no México, já que o aumento da probabilidade de recessão nos EUA adicionou novo ímpeto baixista ao crescimento local, o que deve levar o Banxico a buscar um nível neutro de taxa de juros de forma mais tempestiva. Na Polônia, a posição aplicada foi mantida, mesmo que o mercado já tenha migrado para um corte de juros em maio, já que a precificação de cortes contínuos e/ou mais agressivos ainda pode pressionar a curva para baixo. A posição aplicada em juros longos nos EUA foi diminuída, diante do aumento de incertezas relacionadas à política econômica norte-americana. Interrompemos a posição aplicada na parte intermediária da curva de África do Sul, onde julgamos que as tensões relacionadas à manutenção da coalizão política não justificavam o risco-retorno da posição. Introduzimos uma posição aplicada nos juros do Reino Unido, já que o processo de convergência de médio prazo da inflação parece mais consolidado e reforçado pelo ambiente de desaceleração no crescimento global. A posição comprada em NTN-B longa foi mantida, representando uma visão mais estrutural de queda de juros reais no Brasil, e que também contém uma proteção para um cenário de stress onde a inflação é a variável de ajuste para desequilíbrios macroeconômicos.