A economia brasileira vai perder um importante motor de ajuda ao seu crescimento. Com a escalada da inflação e a sinalização do Banco Central de que aumentos mais intensos da taxa básica de juros (Selic) devem ocorrer, a política monetária deixará de ter um papel no estímulo à atividade econômica.

No cenário dos economistas, uma das explicações para a redução no ritmo de expansão do Produto Interno Bruto (PIB) deste para o próximo ano vem justamente do aumento da Selic.

No relatório Focus, do Banco Central, que colhe a estimativa dos analistas semanalmente, os economistas consultados estimam que a taxa básica de juros deve encerrar este ano em 7,5%, acima dos atuais 6,25%, e vai chegar a 8,75% ao final de 2022. Já as projeções para o PIB estão em 4,97% e 1,4%, respectivamente. Portanto, trata-se de uma boa desaceleração de um ano para o outro.

Juros baixos contribuem para um crédito mais barato, favorecendo, por exemplo, a tomada de recursos para o investimento das empresas e para o consumo das famílias.

Quando a inflação aumenta, como é o cenário atual, o BC utiliza a política monetária – sobe a Selic – para encarecer o custo do crédito e, assim, ‘esfriar’ a economia e, consequentemente, controlar o Índice Nacional de Preços ao Consumidor Amplo (IPCA) - no acumulado de 12 meses até setembro, a alta é de 10,25%.

Fim do juro neutro

A política monetária deixa de contribuir com a atividade econômica quando o país alcança o chamando juro neutro – aquele que não estimula nem contrai a economia. Esse número varia entre os cálculos dos analistas, mas há um consenso de que essa taxa está próxima do patamar de 6,5%.

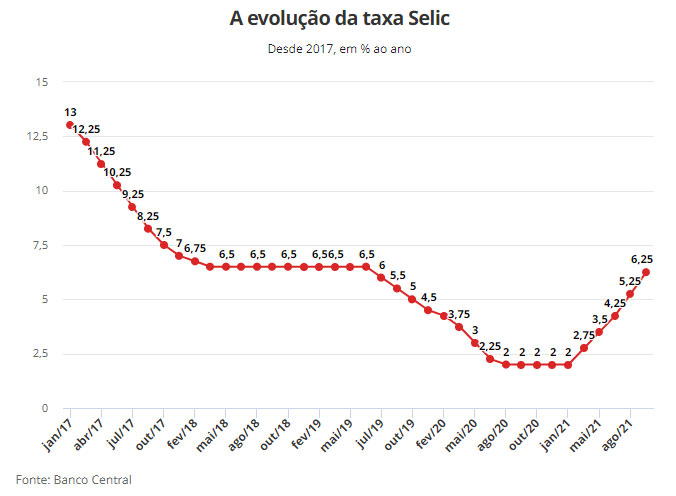

Na última reunião do Comitê de Política Monetária (Copom), a Selic subiu de 5,25% para 6,25%, e o BC indicou que esse ciclo de alta dos juros pode ser maior.

O tom mais duro do Banco Central já tem a ver com a inflação do próximo ano. A preocupação é que as expectativas de 2022 desancorem – a previsão para o IPCA é de 4,4%, segundo o Focus. Para 2021, a inflação deve estourar, com folga, o teto da meta do governo. O IPCA, segundo projeção do Focus, deve encerrar este ano em 8,96% - o teto é de 5,25%..

Selic foi para a mínima recorde

Com a súbita desaceleração da economia provocada pela pandemia do coronavírus no ano passado, bancos centrais de todo o mundo reduziram os juros na tentativa de trazer um fôlego adicional para a economia.

No Brasil, a Selic ficou em apenas 2% ao ano entre agosto de 2020 e março de 2021, no menor nível da história.

Mas, ao longo deste ano, a inflação surpreendeu e começou a se mostrar mais resiliente do que o previsto inicialmente, o que obrigou o BC a retomar a alta dos juros.

Foram vários os fatores que contribuíram para a alta da inflação:

• A economia global se recuperou mais rápido do que o esperado, o que contribuiu para a alta dos preços das commodities;

• A pandemia desorganizou a cadeia global de produção e logística, e insumos e bens intermediários para a indústria também subiram de preço;

• No Brasil, além dos juros baixos, a incerteza com o rumo das contas públicas e a crise institucional pressionaram a taxa de câmbio, contribuindo para uma inflação mais alta.

Riscos adiante

Em 2022, alguns riscos no cenário podem obrigar o BC a ser ainda mais duro com a política monetária.

O principal deles é tem a ver com o comportamento do Federal Reserve (Fed). Se o banco central dos Estados Unidos subir os juros para também controlar a inflação por lá, pode haver uma saída de recursos do Brasil para a economia norte-americana, o que provocaria uma nova desvalorização do cambial, com impactos na inflação, obrigando o BC a elevar ainda mais os juros.

Hoje, a expectativa é que o Fed só suba os juros em 2023.

“Se a gente acordar em 2023 e esse cenário tiver se materializado, não haverá grandes atribulações”, afirma Marcelo Fonseca, economista-chefe do Opportunity Total. “Mas há uma ansiedade do mercado porque, quando a gente olha o cenário de atividade e inflação para os Estados Unidos, os ricos estão claramente para cima. É bastante factível que a economia norte-americana passe por um processo de sobreaquecimento”

Um segundo risco vem da eleição presidencial do próximo ano. Os investidores vão olhar, sobretudo, quais serão as propostas dos candidatos para a área fiscal do país a partir de 2023.